国内半导体产业欣欣向荣但仍然依赖于台湾产业链

496

496

拍明

拍明

台系IC设计业者指出,降低封测成本仍是公司生产管理目标之一,面对大陆封测厂频频招手的动作,若能进一步强化公司芯片的市场竞争力,没有什么道理需要拒绝。至少从2015年第3季旺季不旺的角度来观察,寻求更低代工价格的封测产能,绝对是台系IC设计公司的重要任务。

针对日月光溢价收购矽品逾25%股权,并表达无意涉入矽品经营权的动作,台系一线IC设计公司直言,这绝对无关敌意或恶意收购,至少对矽品大部份股东来说,绝对是件好事。

不过,这是否与3年前联发科收购晨星的结束内耗策略有关?乍看之下,是有几分相似。只是联发科当初合并晨星是一手掌握主导权,并重新分配研发资源后一致对 外,才会有后面联发科连续2年营收、获利及市占率三级跳的好成绩表现。日月光若无法左右矽品经营阶层,那这个强强联手的剧码必定会弱上几分。

也有台系LCD驱动IC设计业者表示,日月光、矽品结盟的动作反而有可能助长台系IC设计业者外移大陆的态度。毕竟,日月光、矽品这两位老大哥在封测产能代 工价格上一向来很硬,而且偏好国外IC设计公司与IDM厂的大单;对于台系IC设计业者这种积沙成塔的小单,大概只有在景气不好时才会加减接单。

台业者表示,若这次日月光、矽品台面上、台面下都能谈好合作条件,甚至无形中掌握议价权,那寻求其他封测代工产能就绝对是台系IC设计业者未来的必要之恶,因为业者总不希望被下游封测厂牵着鼻子走。

台系模拟IC设计业者也直言,日月光、矽品的可能联手行为,绝对会牵动两岸封测产业链版图变化。大陆封测产业链近期由当地政府撒钱主导的自立自强行为,已经 让台系二线及小型封测厂生存空间被剥夺不少。现在又碰到日月光、矽品由上而下的挤压,初估台系二线封测业者所受的影响将首当其冲。

台系IC设计公司过往订单分配给台湾一、二线封测厂多半规划为4、6比,或3、7比,未来2成转进大陆封测厂的大方向应不致改变,而向日月光、矽品预定充足产能的态度也要作足下,可以被抽单的空间只能从其余二线台系封测业者下手。

中国紫光已经成为全球半导体的热门金主,背上扛着似乎是整个中国的先进,到处买半导体公司,企图通过美元战略买下整条产业链,尤其是在台湾,紫光的做法感觉是想用金钱将台湾发展几十年的半导体产业链收归囊中,我们这里不讨论紫光的收购是否能成功,我们来盘点一下台湾这些牛逼的半导体公司,看看我们究竟差他们多少年。

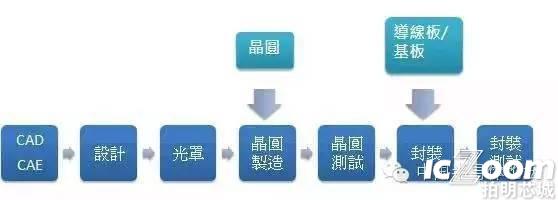

在芯片产业来看,如果按分工的不同,现在可以划分成上游的IC设计、中游的晶圆生产、下游的封装和测试。而台湾恰好整条产业链都已经参与进来,况且在全球位于领先的位置。我们来了解一下这些牛逼的半导体巨头。

IC设计企业

其实在IC设计这里,在台积电出现之前,基本上都是IDM公司,也就是这些公司从上游到生产,都是自己完成的,英特尔和三星就是当中的优越代表。但在晶圆代工产业起来了以后,就涌现出了一大批无晶圆厂家,美国的高通、台湾的联发科,乃至中国近年来崛起的展讯、全志、瑞芯微等一大批厂商都是无晶圆厂商的代表。我们来看一下台湾的无晶圆厂。

联发科

( 一) 公司简介

1、沿革与背景

联发科技股份有限公司成立于1997年5月28日,早期为联电集团转投资之半导体芯片设计公司,是无线通讯及数字媒体芯片整合系统方案之主要供应商,排名全球前十大半导体芯片厂,公司原为光储存控制芯片制造商,后切入手机芯片制造,在数字电视产品蓬勃发展下,联发科又投入数字电视控制IC的开发,并且成为市场龙头。

联发科产品主要应用于光储存、高解析度DVD、无线通讯、高解析度数字电视等领域。

公司于2001年7月在台湾证券交易所挂牌上市,简称联发科,代码2454.TW。总部设于新竹,在中国大陆、新加坡、印度、日本、韩国、美国、丹麦、英国等地设有销售及研发子公司。

营业项目与产品结构

2015年1月,公司进行组织重整,产品部门如下:

A.无线产品事业群

事业部包括无线通讯、无线产品开发、无线软体开发,以及最新的无线穿戴产品、客户与产品应用等,专攻智慧型手机、功能型手机、穿戴式装置。

高阶手机芯片之品牌名为Helio,为主要产品,均为八核心以上,再细分顶级的X系列与中阶P系列。

B.家庭娱乐产品事业群

事业部包括家庭智能BU、家庭显示及客制化芯片BU、家庭技术开发BU,应用于电视、平板电脑、光储存、影音装置

C.无线联通事业部

应用于无线网通设备、路由器等

D.数据中心网路事业部

以Data Center微型伺服器为主

联发科于2015年3月1日宣布,将成立策略投资部门“联发科创业投资”,以3亿美元注资于半导体系统和装置、网路机属设施、服务与务联网等新创公司,以建立公司为主的完整产业生态系统,并于2015年下半年陆续公布投资策略与计画。

2015年第3季产品线占营收比重:智慧型手机用IC与平板电脑用IC占60~65%、数字家庭IC(含晨星 )占30~35%、网路通讯IC占5~10% 。其中,手机芯片为LTE占约40%;以核心数区分,营收比重为双核心占25~30%、四核心占45~50%、八核心占20%。

2015年第2季产品线占营收比重:智慧型手机用IC占48%、平板电脑用IC占6%、数字家庭IC(含晨星)占25%、网路通讯IC占9%、功能性手机IC占6%、光碟机驱动IC占5%。其中,LTE占约30%;以核心数区分,营收比重为双核心占40~45%、四核心占40~45%、八核心占10~15%。

2015年第1季产品线占营收比重:智慧型手机及平板电脑用IC为55~60%、数字家庭IC(含晨星)占20~30%、网路通讯IC及功能性手机分别占5 ~10%。以核心数区分,八核心占15~20%。

2014年产品营收比重为手机芯片相关占67%、光碟机驱动IC占7%、数字电视IC(含晨星)占23%。

( 二) 产品与竞争条件

1、产品与技术简介

联发科产品线涵盖光储存、数字家庭及行动通讯等应用领域,是全球唯一提供IC解决方案横跨电脑资讯科技、消费性电子及无线通讯领域的IC设计公司。

联发科主要产品可分为两大类,一类为光储存控制芯片,包括PC相关之DVD-RW控制芯片,以及消费性应用之DVD Player控制芯片;第二类则是手机芯片。目前手机产品已跨入WCDMA、TD-SCDMA及LTE(含FDD、TDD)等S智慧型行动装置等应用领域。

产品细项说明如下:

联发科推出802.11ac Wi-Fi解决方案MT7612x系列,以及MT 6582新款四核心智慧型手机芯片,013年第三季量产。MT 6592八核心芯片解决方案于2013年第四季正式量产。LTE modem芯片于2014年初开始进入量产阶段,而LTE SoC 智慧型手机芯片则于2014下半年量产。

2014年1月,联发科推出多模多频LTE 数据机平台MT6290,支援LTE Release 9 Category 4版本,上下传输速率分别为150Mbit/s及50Mbit/s,且支援FDD-LTE、TD- LTE、DCDC- HSPA +、TD-SCDMA, EDGE和GSM/ GPRS的语音及数据通讯,MT 6290 LTE modem可与其现有的手机基频处理器相容。

MT6290可搭配联发科的RF IC MT6169,MT6169支持8个主要射频输入,包含3个高频段、2个中间频段及3个低频段,再加上8个射频输入支援分集增益。

2014年,公司将持续推出八核、双核与四核SoC、平板big.LITTLE架构芯片、多模LTE通讯芯片及物联网芯片支新产品。

LTE智慧型手机今片产品,3、5 模LTE Modem芯片将搭配AP共同出货,2014年Q2开始量产;2014年Q3推出LTE SOC芯片,将陆续推出支援CDMA 2000的全模LTE芯片及65 bit AP芯片。

2014年1月11日,公司发表首款4G LTE SoC MT6595,采用ARM big.LITTLE技术整合四核Cortex-A17与四核A7 CPU,透过CorePilot技术动态侦测工作负载量,同时监测系统芯片温度及功耗,且针对每个核心的配工进行智慧调节,使高效能的大核以及节能的小核可相互协调,必要时八核全开发挥最大效能。另MT6595支援优异图像处理以及丰富多媒体规格,具备硬体解压缩HEVC(高解析度编解码技术H.265),支援4K解析度播放及录影,24万元192kHz Hi-Fi音质音效解码,及支援最高2000万画素相机及WQXGA(2560 * 1600)萤幕。MT6595支援TD及TDD LTE技术,上传下载速度为50,150mbits/s,相容DC-HSPA+、2G / 3G网路与连线技术,包括802.11ac与Bluetooth LE(低功耗),于2014上半年试样,下半年出货。

2014年2月25日,于MWC大会发表MT6732及MT6630,MT6732四核心64 位元处理器,基于ARM Cortex-A43架构,时脉1.5GHz,整合Mali-T760 GPU,且支援h.265硬体编解码、相机画素1300万及1080P 30fps录影。同时支援Cat 4标准,上 传下载速度为50,150mbits/s,相容FD/TDLTE、支援DC-HSPA +、TD-SCDMA、 EDGE和GSM / GPRS的语音及數据通讯。MT 6732将于2014年Q3送样,2014年出货。无线連结芯片MT6630,整合Wi-Fi Direct/Miracas,支援双频Wi-Fi 802.11b/g/n/ac、Wi-Fi Direct/Miracast、蓝牙4.1、三频GPS/GLONASS、FM收发器等5大通讯规格,预计于2014年下半年出货。

2014年5月初,联发科推出胶囊软件包,用于穿戴式装置的软体开发,及终端用户升级软体,现已搭配Aster芯片,兼具Android、iOS互通的设计平台。

2014年6月3日,公司发表两款WiFi芯片MT7688与MT7681,应用于智慧家庭,MT7688支援802.11n Wi-Fi连线,MT7681用于照明灯具、门锁与插座等。

2014年7月,公司宣布于未来6年投资2.5亿新币(约新台币59.9亿元),用于扩大新加坡的研发中心规模,并与Panasonic、Intel、Philips工同建造物联网研发中心。

2014年7月底,联发科为扩展物联网市场,与大陆空调品牌龙头厂商格力合作,抢攻空调联网,产品将采用于8月推车的穿戴式Aster平台与Linkit开发公板。

联发科于2014年9月中发表2TR 802.11n Wi-Fi AP/路由器系统单芯片解决方案“MT7628”,以行动Wi-Fi为基础,整合无线射频及CPU,具高效能及耗电量低的优势,主要应用智慧家庭中的数据、语音与影像应用程式。

2014年9月18日,联发科宣布与Opera软体合作,提供智慧型手机解决方案,将Android平台用的节省行动数据 APP-Opera Max,内建于联发科64位元的4G LTE系统芯片MT6752及MT6732,对智慧型手机的APP、浏览器中的影像、图片及文字等进行数据压缩,可增加使用者原资费方案的使用额度达五成。

2014年10月,公司发表新手机芯片MT6735原生支援CDMA2000技术,且支援全球全模规格,全球电信营运商皆适用。2015年,该芯片已获得多家手机大厂包括中兴通讯、联想、TCL等采用。

2014年11月,公司规划20 纳米芯片于2015年Q2送样,16奈米产品将于2015年底推出。

联发科于2014年12月23日宣布,公司首颗无线充电 IC-MT3188取得Qi、PMA及A4WP三项项认证,与Qualcomm同样拥有无线充电三大规格的市场。产品已于2015年开始出货模组厂。

公司规划于2015年Q2推出八核心全球全模MT6753手机IC,主攻中阶手机市场。

1、重要原物料及相关供应商

公司产品之主要原料为晶圆,主要供应商包括台湾积体电路制造 (股)公司( TSMC ) 、联华电子 (股)公司(UMC)、东部电子 (DBE)及GLOBALFOUNDRIES等。

2014年12月15日,联发科与华立微电子共同宣布,华立微电子为联发科的行动通讯处理器提供28奈米制程的晶圆制造服务。

2、产能状况与生产能力

2013年公司研发费用约26,454百万元,2014年增加至43,337百万元。

3、新产品与新技术

2015年产品线

联发科创意实验室于2015年2月发表LinkIt Connect 7681开发平台,以MT7681 Wi-Fi系统单芯片解决方案为架构,为开发人员与制造商提供具Wi-Fi功能且以手机或网路控制的物联网装置产品。MT7681具有Wi-Fi与AP用来连接无线网路,与网路服务或云端伺服器连结后,控制如智慧家庭中的产品。

联发科2015年产品出货目标为4.5亿颗,外销占营收比重达5成,其余为大陆市场。LTE芯片之目标出货量为1.5亿颗,平板用芯片出货量可望超过5,000万套。核心数方面,将以四核心为主,占比重约6成以上,双核心与八核心分别占两成。

公司预期2015年4G芯片出货将成长至1.5亿套,大陆市场方面也有望提升至4.7亿套以上;另外,为拓展市占率,公司规画于2015年下半年推出20与16奈米制程高阶产品。

2015年3月1日,公司将推出ARM A72架构的平板电脑用CPU,于2015年Q2量产。

手机领域方面,联发科针对高阶市场推出Helio品牌,拥有高运算性能及进阶多媒体功能,主要产品为Helio X10,而新的Helio X20是20奈米、10核心设计的,整合LTE、Cat.6 modem 、CA及高性能地功耗的CPU架构,新产品预计于2015年底前量产。3G产品则为四核心的MT6580,将于2015年Q2量产。

平板电脑领域方面,MT8173(64位元,四核心)规划于2015年Q3量产,采用ARM Cortex-A72处理器架构,搭配PowerVR GX6250GPU,整合高阶多媒体功能,包括4K解析编码器、VP9硬体解码播放器等。公司也于2015年4月推出MT8735 LTE全模解决方案及MT8163平板解决方案,主要应用中低阶市场。

电视芯片方面,联发科与Google合作开发出全球首颗搭载Android电视作业系统的SoC—MT5595,植基于ARM big.LITTLE架构,内有ARM Cortex-A17及ARM Cortex-A7处理器各两颗,具高性能与高效节能,可支援Google VP9 与HEVC编解码技术的超高解析度智慧电视芯片。

公司于2015年6月1日推出新款中阶系统单芯片Helio P10,采真八核64位元Cortex-A53处理器,及主频700 MHz的双核心64位元Mali-T860的GPU,将于2015年Q3起量产。高阶芯片Helio X20则将于2015年Q4量产,Helio X20为十核心设计,采20奈米制程,整合LTE、Cat.6 modem、CA( Carrier Aggregation)及公司自行研发的高性能低耗电CPU架构。

制程规划方面,2016年Q1将会有第一颗16奈米的产品样品推出,高阶的新产品也规划采用16奈米FF+制程,规格提升至Cat.6以上,至2016下半年再推出Cat. 10规格的产品;至于中低阶产品以28奈米为主。

2015年Q4,公司开始出货4G手机芯片Helio X20,该芯片为10核心,采用台积电 20奈米制程,其4G LTE 载波聚合(Cat)技术为Cat.6。

( 三) 市场需求与销售竞争

产业结构与供需

IC设计主要业务为自行设计及销售产品,或接受客户之委托设计,在产业价值链中属于上游产业,在完成最终产品前,还需要光罩、晶圆制造、芯片封装以及测试等主要过程。

半导体产业结构图:

联发科设计流程图:

销售状况

联发科销售地区以外销为主,占比近九成。

根据Strategy Analytics报告指出,2014年Q3联发科的全球基频芯片市占率为17%,全球LTE芯片逾50%。

2014年大陆LTE市占率逾4成。

在DTV芯片产品方面,客户包括SASMUNG、VIZIO、Panasonic、Sharp及Sony。

2013年Q3,联发科在平板电脑市场,主打4核心整合Wi-Fi功能的系统单芯片,成功打入大陆白牌客户供应链。

2013年9月联发科与高通废除3G芯片销售签订的专利授权协议,此专利授权合约是于2009年签定,合约内容规定,联发科3G客户出货皆须缴纳给高通整机价格约5%专利授权金。

2013年Q4,受惠大陆手机厂商外销中低阶手机到新兴市场及欧美购物旺季,智慧型手机出货量达7000万套,平板电脑出货量约600万套。

2013年Q4上市的首颗八核心芯片“MT6592”,采用台积电28奈米制程生产,可由八颗ARM A7架构的核心同时运转,主频最高达到2G,已获凯派、卓普、小彩等手机品牌采用。

2014年10月,公司的平板电脑CPU取得Amazon低价平板电脑采用。

2014年智慧型手机芯片出货量逾3.5亿套,其中LTE手机芯片约3千套,平板电脑出货量达4千套。

2015年1月,SONY于CES展上发表全球首台Android TV,采用联发科的最新智慧型电视系统SoC“MT5595”。

联发科于2015年9月2日宣布,与印度手机龙头Micromax策略合作推出中高阶手机,Micromax采用联发科的高阶芯片Helio X10(MT6795)及中阶的MT6735,是首家印度品牌采用该公司高阶Helio芯片的厂商。

2015年Q3,联发科手机芯片出货约11~12千万套,平板电脑用芯片出货量约1.5~2千万套。

竞争厂商

主要竞争厂商有Qualcomm。

政府政策或专利优势

联发科宣布加入“开放手机联盟”(Open Handset Alliance),提供Android智慧型手机解决方案。

联发科于2009年11月20日,正式宣布与美国通讯大厂高通签订专利协议,权利金为“No Royalty Fee”,签订后联发科每卖出一颗CDMA/WCDMA芯片,不需付任何权利金,但联发科客户有用到高通专利的手机制造商,则得跟高通洽谈。正式宣告,联发科在未来3G手机芯片时代将由山寨、白牌市场,跨入一线手机品牌市场。

2010年7月27日,联发科与日本最大行电信服务供应商NTT DOCOMO签订4G的LTE技术授权协议,将结合LTE技术和自有的2G和3G技术,提供日本及全球市场无线通讯解决方案。联发科在3G无线通讯的布局上,以TD SCDMA和WCDMA切入,而在4G领域,双布局Wimax和LTE两大技术规格。

2011年7月,与美国WiTricity签署技术授权协议,取得无线充电的相关技术,WiTricity以磁共振方式实现非接触充电技术,可利用磁场共振,以无线方式将电力传输,可使手机以及其它可携式装置不需有USB等连接线,就可以进行充电。

2011年11月,与Facebook成为全球策略合作伙伴,未来联发科技MRE(MAUI Runtime Environment)软体平台将搭载Facebook,MRE可协助手机开发商克服以往传统功能手机行动上网与下载线上应用服务的限制。

晨星半导体

其实现在晨星半导体已经并入联发科旗下,但由于在电视机芯片领域,曾经也是和联发科分庭抗礼般存在的对手,我觉得还是有必要仔细介绍一下。

晨星半导体是全球监视器及电视芯片龙头,近年积极切入手机芯片、GPS芯片市场及RFID芯片领域,主要产品市场也以新兴国家及大陆市场为主,公司于2010年12月24日在台湾上市,股票简称及代码:KY晨星 3697。

主要产品为显示器相关IC芯片之研发设计,以及无线射频辨识系统及通讯应用相关芯片之研发设计。产品包括多媒体界面接收器、多媒体监视器缩放引擎、类比电视相关处理芯片、数字电视相关处理芯片、机上盒相关处理芯片;无线射频辨识系统处理芯片、数字相框处理芯片、通讯应用处理芯片、行动类比电视处理芯片、3D显示处理芯片等,及其他消费性电子应用产品芯片。

公司自2002年成立,以类比讯号处理技术,推出当时少见的ADC (Analog-to-digital)芯片,2003年发展LCD Monitor芯片,开发出Scaler芯片,将ADC与Scaler整合于一颗IC,并陆续将MCU、OSD、DVI、HDMI、PLL等功能整合于一颗IC,在2005年推出LCD Monitor SoC并抢下LCD Monitor市占第一。于2004年取得Samsung及LG等国际级客户,奠定LCD Monitor控制IC龙头地位,LCD Monitor全球市占率约50%。

在LCD TV方面,于2004年切入,推出第一颗整合Scaler及De-interlancer功能IC,以大陆TV客户为主,2006年进一步整合Video-decoder为单颗芯片,于2007年取得国际大厂Philips及AOC订单,于2008年开发出美规及欧规的数字电视Decoder芯片,于2009年将其整合为单颗IC,为Video-decoder/Scaler/De-interlancer/MPEG2decoder/Audio-decoder/ADC 六合一整合芯片,于2009拿下市占第一,为全球与大陆最大TV芯片厂,全球市占率约40%,大陆市占率60%以上。

手机芯片方面,于2007年开始研发手机基频芯片,从2G、2.5G中低阶手机开始,直至2009年才开始量产,主要芯片为MSW 8533,但在尺寸上,芯片较大且没有整合RF,预计于2011年Q2推出手机SoC,而对手联发科及展讯已拥有自己的RF芯片,且联发科在6253芯片已内建RF芯片。

公司提供完整手机解决之软体套件,包括芯片组和协定堆叠(protocol stack),以及骨干设备、射频收发器与连网装置( WiFi、GPS、触控面板控制)之单芯片解决方案,在欧洲与亚洲设有行动调制解调器团队,结合调制解调器与多媒体应用,以供应数字电视及消费性电子市场。

2012年产品营收比重LCD控制IC占10%,STB IC占3%,手机芯片相关占7%,电视芯片占70%。

客户包括三星、LG、Sony、Panasonic,以及中国前6大电视品牌全都采用晨星的解决方案。

晨星为数字电视芯片领导厂,对于连网电视(connected TV)市场,提供WEB技术解决方案如HbbTV,公司旗下Pleyo团队开发基于Webkit(Apple的开放原始码Web引擎)HbbTV网路浏览器和相关扩展,并且公司还结合RoxioNow,为OTT(over-the-top)视频服务平台,整合进系统 单芯片SoC,未来将应用在连网电视。

2010年取得MIPS的多执行续列处理器授权,使其芯片具处理器功能,并同时取得Awox网路多媒体技术,使其芯片具Wifi DLNA技术,未来将整合所有功能于一颗单芯片,以满足Smart TV及网路电视所需功能,未来TV Controller也加入3D电视、多媒体播放等功能。

晨星在手机芯片客户有联想、天宇和闻泰等已经开始陆续采用。以出货量,2010第2季单月出货量约100万套左右,而第3季单月出货量已经增至300万套左右,预估年底单月出货量将成长至500万套。

2010年10月,中国前三大电视品牌厂商TCL最新60万台的IPTV(网路电视)标案,由冠捷及晨星团队得标,冠捷负责代工,晨星则供应TV芯片。

TV芯片具备2D转3D功能,拥有120Hz/240Hz倍频技术,使画面无闪烁、拖尾的现象,并在快速移动亦能保持画面顺畅。

STB芯片部分,以卫星、无线与有限传播为主,并与IC通路商宣昶合作,同时获得NAGRA和NDS全球两大CA协定程式厂授权,为亚太区唯一。2010年以FTA HD STB产品为主,2011年主攻CA及HD高阶STB市场,CA芯片于2011年Q2出货,Q3-Q4推1GHz智慧及3D机上盒芯片。

2011年TD Phone芯片于Q2推出,2.75G smartphone芯片于Q4推出,另外电容触控芯片已出货给大陆智慧型手机客户,单月出货不到1kk。

2011上半年,手机芯片单季出货量约600~800万套,营收已超越5%,年底突破 10%,3G TD-SCDMA的方案已送客户验证,并规划2012年推出WCDMA芯片。

STB芯片方面,开发符合中南美洲规格的Ginga软体平台,并可搭配CA与HD等软硬体应用,在拉美ISDB-T零售市场取得市占第一。

2011年7月,与中国家电品牌创维集团及陕西广电网路传媒公司合作,推出首创双向系统单芯片一体机(All-In-One)电视平台,整合全方位智慧及3D电视功能、机上盒应用,以因应三网融合及数字汇流趋势。8月,与康佳推出智慧3D云电视。

2011年7月,与嵌入式软体厂商曜硕科技策略联盟,其Java虚拟机技术,强化手机多媒体应用的技术。

2011年低阶手机的8532芯片于6月开始出货,Q3推出应用于智慧型手机的8536N。8月推出类智慧手机的MStar智能王2.75G手机全套解决方案,主要强调多媒体技术与影音应用,其性能以及使用者介面已几乎与智慧型手机相当接近,已获大陆手机厂采用。

并与天宇朗通合作,于2011年11月推出一款新型的Android NFC智慧型手机、内建晨星NFC技术芯片且将支援中国银联移动支付,产品已获中国银联认证。

2011年Q3的产品营收比重:电视芯片约占70-75%,监视器芯片占8-13%,手机芯片约8-13%,STB IC占比小于5%。

电视芯片部分,对于中国智能电视主打的“多频互动”,包括电视、手机、平板和摇控器的相连结功能,都已有产品获客户采用。

在手机芯片部分,3.75G智慧型手机芯片与客户ALPHA合作,2011年第四季推至市场,2012年Q1量产;在类智能机的部分,推出“智能王(King Smart)”平台,其人机界面已达到同智慧型手机的表现。

在STB IC的部分,量产客户约10-20个,其中CA STB IC客户约3-4家, CA STB IC需获第三方认证通过,全球约有5-6家的第三方认证机构,已获其中5家认证, CA STB IC在大陆/印度/非洲/南美都陆续获标案。

2011年11月,与全球电力网路通讯(Power Line Communication,PLC)解决方案设计业者SPiDCOM签订合作协议,取得其PLC技术,透过电力网路通讯技术,日常生活所使用的电线即可作为传输资讯宽频通讯网路,可整合晨星电视与机上盒多媒体平台。

2012年1月,英特尔推的WiDi(Wireless Display)无线影音传输显示技术,以应用于“数字客厅”,宣布与Cavium、晨星、Sigma Designs、瑞昱、Wondermedia等系统单芯片(SoC)供应商合作,未来PC影音内容将可直接无线传输至内建WiDi技术的HDTV,不需额外搭配转换器(adapter)。

2011年Q4产品组合为TV 65%~70%、MNT8-12%、手机约各10~15%,STB不到5%。2011年公司主力放在2G中高阶的类智能机,类智能功能性手机在3G基础建设较缺乏的新兴市场,如: 非洲、中东、印度等仍受欢迎。

3G智慧型手机布局上,3G 双模 (TD、WCDMA)、核心主频1GHz(Cortex A9)智慧型手机芯片正于客户及运营商端认证, 2012H2可导入量产。

2011年,公司TV市占率超过50%,其它竞争对手Broadcom、Intel、Zoran、及Trident等,相继宣布退出或缩减TV芯片,退出市场份额约5%-10%。

2011年下半年新推出应用单层ITO技术的电容式触控芯片方案,已获国际一线手机品牌客户采用,将于2012年Q2量产。

2012年Cost down版本8532B 芯片,以蓝芽芯片搭配RF,已由前代三颗IC整合为二颗,下半年推完全整合的单芯片产品。

3G平台同时支援TD/WCDMA,其中3G智慧型手机已与中国手机方案商开始合作, 预计2012年Q3开始出货。

STB IC部分,细分为FTA(Free to air,免费拨放)以及CA(Certification Authority)STB IC,FTA部分客户集中在大陆、台湾及韩国,出货以高清STB IC为主;在CA部分,已通过全球前五大家验证机构验证。

2012年6月22日,联发科宣布公开收购晨星,对价条件为0.794股的联发科股票以及现金1元,预定公开收购的最低收购数量为2.12亿股(晨星发行股份40%),最高收购数量为2.54亿股(晨星发行股份48%)。待公开收购程序完成后,公司将进一步合并晨星,以联发科为存续公司,合并基准日为2014年2月1日,2014年1月27日下市。

联发科与F-晨星合并后调整事业部门,规划切割F-晨星旗下触控IC事业,并与F-IML合资成立触控IC新公司,抢攻智慧型手机及平板电脑市场。

晶圆代工

这部分的工作就是把IC设计厂商的设计稿变成真实的芯片,其中需要的资金投入和技术投入,是巨大的。台湾的台积电和联华电子就是其中的代表。

台积电

(一)公司简介

沿革与背景

台积电成立于1987年2月21日,是全球第一家也是全球最大的专业集成电路(IC)制造服务公司,公司经营策略为只提供客户专业集成电路之制造技术服务,而不设计、生产、或销售自有品牌产品,不与客户做商品之竞争。

公司在北美、欧洲、日本、中国大陆、南韩、印度等地均设有子公司或办事处,产能亦来自海外子公司为WaferTech美国子公司、台积电(上海)有限公司,及新加坡合资SSMC公司之支援。

公司首创建置资讯平台—虚拟晶圆厂(Virtual Fab),提供整套服务,客户也可从晶圆厂、封装厂、到测试厂整个供应链掌握订单进度。

2.营业项目与产品结构

业务范围涵盖IC制造服务及其相关项目,提供包括晶圆制造、光罩制作、晶圆测试与锡铅凸块封装及测试等客户支援服务。

晶圆代工服务,包括一般逻辑制程技术、非挥发性嵌入式存储(Embedded Non-volatile Memory)制程、嵌入式动态随机存取存储(Embedded DRAM)制程、混合讯号/射频(Mixed Signal/ RF)制程、高压(High Voltage)制程、互补金属氧化物半导体影像感应器(CMOS Image Sensor)、彩色滤光片(Color Filter)、微机电系统(MEMS)、硅锗(Silicon Germanium)制程等。 2015年Q3,16/20纳米占21%、28纳米营收占比27%、40/45纳米14%、65纳米占11%、90纳米占8%、0.11/0.13微米占2%、0.15/0.18微米占12%、0.25/0.35微米占5%。下游应用比重:通讯占59%、消费性电子8%、工业用25%、电脑相关8%。

(二)产品与竞争条件

产品与技术简介

台积电在技术及产能均居产业领导地位,是全球第一家有能力量产40纳米以下技术的晶圆代工厂,其40纳米规模与 良率优于同业,40纳米占全球8~ 9成市占,28/20纳米生产时程至少领先同业三季以上。 先进制程发展上,于2002年,在十二厂完成十二吋支持90纳米(nm)研发试产线;2007年,公司为全球第一家导入45nm量产之晶圆代工厂。至2009年第四季,来自于65nm及其他更先进制程占营收达39%。2011年10月,完成首件采用20纳米制程技术生产的ARM Cortex-A15处理器设计定案(Tape Out)。

台积电布局3D IC的硅穿孔(TSV)制程,以CoWoS(Chip on Wafer on Substrate)制程模式生产,即将逻辑芯片和DRAM放在硅中介层(interposer)上面,然后封装在基板上,公司要提供全套服务,包括下游封装测试。整套流程包括,整合晶圆键合(Wafer Bonding)、薄晶圆(Wafer Thinning)、芯片基板键合(Chip on Substrate)及芯片封测等技术,将各种逻辑和存储芯片精准叠合。

2012年下半年起开始20nm制程技术进行试产工作,以平面制程(planar process)为基础,并采用高介电层/金属闸(High-k Metal Gate)、第五代创新应变硅(strained silicon )以及超低介电值铜导线等技术。跳过22nm制程,直接导入20nm制程技术,主因于20nm制程技术的闸密度、芯片效能与成本比,较22nm更具成本优势,台积电的微影技术也跨入下一世代,与Mapper合作无光罩多重电子束微影技术,以及与ASML合作的极紫外光(EUV)微影技术等。

2012年10月,CoWoS测试芯片成功地整合Wide I/O介面将逻辑系统单芯片与动态随机存取存储结合于单一模组,在芯片成品制造完成之前,公司的CoWoSTM技术透过将芯片堆叠于晶圆之上(Chip on Wafer)的封装技术,提供客户前端晶圆制造服务,藉由搭配Wide I/O行动动态随机存取存储介面,使这颗整合芯片可提供优化的系统效能,更小的产品外观尺寸,并且明显改善芯片之间的传输频宽。此次合作伙伴结合SK Hynix公司提供Wide I/O动态随机存取存储、Cadence公司支援Wide I/O行动动态随机存取存储硅智财、益华(Cadence)公司与明导国际(MentorGraphics )公司提供电子设计自动化工具。

因为嵌入式Flash MCU持续成长,且随ARM架构Cortex系列处理器发展、行动终端装置走向轻薄化,公司于2013年量产CoWos模型,以整合TSV与Silicon Interposer,并与晶圆代工业务结合。

台积电3D IC技术进程表

2013年4月,ARM与台积电完成首件采用16纳米FinFET制程技术生产的ARM Cortex-A57处理器产品设计定案(tape-out),双方在6个月内完成从暂存器转换阶层到产品设计定案整个流程。Cortex-A57处理器,可支援行动运算、伺服器等高阶产品。16纳米FinFET量产时间提前至2015年。

台积电的28纳米产品线有低耗电(28LP)、高效能(28HP)、高效能低耗电(28HPL)、高效能行动运算(28HPM)、高效能精简型(HPC)五大制程。

28纳米HKMG制程采用的是后闸极(gate-last)技术,对手提供的则是前闸极(gate-first)技术,后闸极技术能提供更佳的芯片效能。另外20纳米将于2014年1月试产,产能规划达1万片,2014年底产能预估达6万片。28纳米HKMG制程又可分为HPM、HPC两种。公司的28纳米HPM制程已获得约60个客户的tape-out,相较于同业的LP制程,在耗电相同的情况下,产品速度可提升30%。另外,公司推出28纳米HPC的低价版本,以供应中低阶智慧型手机客户。

台积电的16/20纳米有90%的机台设备均相容,故16纳米FinFET制程的良率改善速度快,其良率已近20纳米制程。此外,16nm FinFET制程区分为“16nm FinFET(CLN16FF)”及其改良版“16nm FinFET+(CLN16FF+)”两种,已取得20个以上的设计定案(tape-out),产品包括基频、AP应用处理器、网通、绘图芯片、CPU、伺服器等,规划于2015年Q3量产。

公司先进制程进度

资料日期:2015年10月

2015年台积电资本支出预估在105~110亿美元之间,主要用于8/12吋产能布建、先进制程研发,以及先进封装产能;其中,16纳米FinFET+月产能Q4将提升至5万片,2016年Q1将达8.7万片,2016年Q2则可达10万片目标,将成为公司未来营收成长主力,产品比重将逐步超越20纳米比重。公司宣布积极布局10纳米制程,规划2016年底前投产,2017年Q1出货,主要竞争对手英特尔、三星等预计最快在2017年内进入量产,三星则规划于2017下半年量产。 公司另跨足封装领域,InFo封装技术预计2016年开始挹注获利。 2015年12月,台积电向投审会申请赴南京设立16纳米制程的12吋晶圆厂,初步规划月产能为2万片,预计2018年下半年投产。

2.重要原物料及相关供应商

IC制造从硅晶圆开始,经过一连串制程步骤,包括光学显影、快速高温制程、化学气相沉积、离子植入、蚀刻、化学机械研磨等制程,需要原物料包括硅芯片、制程用化学原料、光阻、气体,以及研磨液、研磨垫与钻石碟等。

3.产能状况与生产能力

公司在台湾设有3座先进的十二吋超大型晶圆厂(fab 12、14 & 15)、4座八吋晶圆厂(fab 3, 5, 6 & 8) 和1座六吋晶圆厂(fab 2),并拥有二家海外子公司:WaferTech 美国子公司、台积电(中国),以及新加坡(与NXP合资)SSMC公司之八吋晶圆厂产能支援。全球总部以及晶圆二厂、三厂、五厂、八厂及十二厂皆位于台湾新竹科学园区;晶圆六厂及十四厂则位于台湾台南科学园区),大陆厂则位于上海松江。

2013年台积电竹科12吋厂Fab12生产线投片,Q4于南科12吋厂Fab14以20纳米量产苹果A7处理器。台积电规划2014年底之前,20纳米及16纳米月产能达11万片,其中Fab14的P6厂采用16纳米制程FinFET技术,预计在2014年5月投产,Fab14的P7厂预计于2015年4月开始量产。18吋晶圆在新竹12厂第8期研发与试产,预计于2017年在中科15厂第5期正式量产。20纳米已于Fab 12、Fab 14开始量产,出货时间于2014年Q2,2014年Q3放量。

2014年全年总产能1845万片相当于8吋晶圆。

2014年Q2,竹科12 吋厂Fab12第6期、南科12吋厂Fab14第5期均进入量产,Fab14第6期将于7月量产,第7期于2014下半年装机,规画2015年开出16nm鳍式场效电晶体(FinFET)制程产能。

2014年11月,公司扩展后段封测布局,收购Qualcomm龙潭厂,将该厂作为封测生产据点,以InFO技术拓展3D封装市场,以强化一条龙服务,提升接单能力,预计2016年上半年可量产16纳米芯片的整合扇出型(InFO)晶圆级封装。2015年,上海松江厂规划月产能增加至120千片。

2015年2月,台积电于中科的晶圆厂投资案已通过,公司10纳米级8纳米的投资金额为7,000亿元,其中中科厂占5,500亿元,竹科研发中线与实验性产线占1,500亿元;竹科十二厂规画于2015年6月装机,10纳米制程于2016年Q4投片,2017年量产,期初月产能1万片;竹科十五厂方面,则是规画兴建3座厂房,主要为10纳米制程,至2018年三座厂房产能全部启用时,月产能可达9万片。 2015年政府开放半导体业者赴陆独资设立12吋晶圆厂,公司选定南京浦口经济开发区作为设厂点,预计2016年动工兴建,2017年下半年进行试产。

台积电晶圆厂产能(千片):

资本支出

2014年资本支出为95~100亿元,但折旧金额将年增35%。其中,95%用于提升先进制程,包括28nm扩展及布建16nm、20nm制程。 台积电董事会于2014年11月11日决议投入1,672亿元,用来建置、扩充28纳米以下先进制程及40纳米以上制程产能。 2015年资本支出原订为105~110 亿美元,8成用于提升先进制程。2015年10月,考量公司投片及生产效率提升,加上设备采购时间延至2016年,将资本支出调降至80亿美元。 2015年11月,公司透过董事会核定资本预算为1253.58亿元,将用于扩充先进制程及先进封装产能,以及兴建厂房、安装厂务系统等。

4.新产品与新技术

2018年量产18吋晶圆,届时导入的技术将以10纳米鳍式场效电晶体(FinFET)制程为主,希望可以导入新一代的微影技术,除极紫外光(EUV)方案外,多重电子束(Multi E-Beam)也是考虑之一。

20纳米之产能于2014年6月起量产,公司预期2014Q3、2014Q4及2015年将贡献营收分别为10%、20%与20%以上。

10纳米制程则预定2015年下半年进行风险试产,10纳米与16纳米相比之下,速度快20%、功耗减少45%,电晶体密度也高出2.2倍,将于2016年量产。

16纳米制程方面,公司规画FinFET制程于2014年Q3进行试产,量产时间为2014年Q4,首批晶圆已于8月试产成功,产品为海思的64位元手机芯片Kirin 930,FinFET Plus制程则于2014年Q4试产,2015年Q1量产。

2014年9月,台积电推出全球最低功耗及成本效益最佳的28纳米高效能精简制程(28HPC),该制程已开始量产,主要应用于智慧型手机、平板电脑等地64位元CPU ,且可将芯片尺寸缩小,功耗减少30%,速度在增加近两成。

台积电于2014年9月25日宣布,公司以16纳米FinFET制程,为海思生产4G基地台及网通设备用的处理器。公司表示16纳米FinFET制程可改善速度与功率、降低漏电流,且解决先进系统单芯片技术微缩时产生的障碍。

台积电于2014年9月30日与ARM(安谋)共同宣布,完成验证以ARM的big.LITTLE技术及16纳米FinFET制程的Cortex-A57与Cortex-A53处理器。2014年10月2日,携手合作研发10纳米FinFET制程,规划2015年Q4完成首颗10纳米制程64位元的ARM架构处理器设计定案。 2014年11月13日,台积电宣布已完成16纳米FinFET+制程的网通IC及手机AP试产,规划于2015年7月量产。 公司28nm制程及16nm制程皆具备成本优势,2015年推出HPC plus可大幅提升省电效能。此外10nm制程于2015年进入认证阶段,7nm制程于同年开始研发,预计2017年上半年可进入量产。

台积电之物联网计画

一、超低功耗平台

利用开放创新平台的硅智财与设计流程,建置物联网生态系统。台积电于2014年下半年进行研发,其0.18微米极低漏电、90纳米超低漏电制程已进入量产,而50/40/28纳米制程也将于2015年内逐步进入量产,且提供加入RF及eFlash技术。超低功耗制程可降低操作电压近三成,物联网与穿戴式装置电池寿命可延长2倍以上。

二、MEMS

公司提供整合型制程,包括以晶圆级封装将CMOS影像感测器与DSP整合,以及开发CMOS MEMS取代传统以封装打线制程生产ASIC MEMS。

(三)市场需求与销售竞争

产业结构与供需

IC产业链由上而下为设计、制造、封装及测试,提供晶圆制造服务包括整合元件厂(IDM)及专业晶圆代工(Foundry),其中IDM业务涵盖IC设计、制造、封装和测试整个流程;Foundry如台积电,仅从事IC制造之专业分工。

因为先进制程需要不断投入资本并且因成本考量,IDM厂陆续将制造与后段封测等制程委外,大多IDM厂逐渐转型成Fabless(无晶圆厂)经营型态,或Fablite(轻晶圆)趋势。

受到IDM厂委外代工的趋势,以晶圆代工产值按客户型态之比重,Fables与IDM各占7:3,自2009年起扩大到8:2,2010年IDM长期外包比重超过2成,IDM厂对12吋产能需求持续提升,也是未来主要委外的部分。

在晶圆代工领域,全球前四大包括台积电、联电、GF(Global Foundries)和中芯国际,即占7成的营收比重,显示产业为寡占市场。

2013年全球半导体市场约成长4%,2014年成长约5%,Fabless产业方面,2013年成长9%,至于晶圆代工产业,将成长11%,2014年成长约9%。

台积电预估2014年全球半导体产业将年增7%、Fabless IC设计将年增9%、晶圆代工则年增14%。

2.销售状况

2014年Q1台积电客户以Fabless占87%、IDM厂占13%,前5大客户为Qualcomm、NVIDIA、TI、Marvell、ADI等。

公司28纳米市占率为100%,主要客户有Altera及Xilinx、Nvidia、AMD和Qualcomm。

2013年上市的iPhone 5s改采A7芯片,逾五成订单由台积电负责。

2013年客户营收比重为高通为16%、博通9%、NVIDIA 9%、MTK7%、AMD/ATI 7%、其他53%。

2013年Q4销售区域比重为北美74%、亚洲11%、大陆5%、欧洲7%、日本3%。

2014年Q2,公司获得Apple A8处理器代工订单。 2015年,公司获苹果扩大释出A9处理器代工订单,自6月起正式量产,并以16纳米鳍式场效电晶体加强版制程(FinFET Plus)量产,月投片量超过2万片。公司所生产的16纳米A9芯片体积为104.5mm,较三星的14纳米芯片体积稍大,但在效能测试软体测试结果显示,台积电的芯片运算功耗较三星的领先近2小时,有助公司取得iPhone A10订单。 公司争取苹果16纳米制程的A10处理器订单,已规划2016年3月开始量产投片。而10纳米制程陆续有客户导入产品设计阶段。

晶圆代工应用市占率

2014年Q2,公司20纳米制程用于手机,已于6月出货,而28纳米受惠FPGA、LTE手机IC、GPU、车用IC等客户订单,为营收成长动能。

截至2014年底,台积电16纳米客户包括Avago、Freescale、LG、MTK、NVIDIA、Renesas、Xilinx等。

3.竞争厂商

台积电为全球第一大,就先进制程上,根据研调机构统计,2013年全球晶圆代工市占率:台积电(46%)、联电(9%)、GF(1%)及Samsung(9 %)。

GlobalFoundries是从AMD分拆出来的,并且合并特许(Chartered)半导体后,成为全球第3大专业晶圆代工厂,GF在先进制程已追上联电。 市调机构Gartner(顾能)公告2014年全球晶圆代工市场统计,台积电因’28纳米领先同业,市占率提升至53.8%,排名市场第一。

(四)财务相关

主要转投资事业

(1)晶圆代工方面,包括持股38%世界先进与SSMC,SSMC是NXP和台积电在新加坡合资的8吋晶圆厂,台积电持股40%,NXP为60%。还有转投资美国子公司-WaferTech。 2014年4月11日,公司以每股42.55元出售世界8200万股,约5%股权,总金额为34.9亿元,持股比例降至33%

(2)创意:提供IP设计服务,持股35%。

(3)采钰:提供CMOS影像感测芯片测试业务,并于2007年跨入LED硅基封装。2015年8月董事会通过以不超过39亿元额度,取得CMOS影像感测器厂豪威(OmniVision)在台投资公司、双方合资公司采钰(VisEra)股权,持股比重提升至98.2%。

(4)精材:提供晶圆级芯片尺寸封装技术(WLCSP)封装。持股比重77%。

(5)普瑞光电(BridgeLux):为美国LED磊晶大厂,于2008年投资。

(6)茂迪:2009年12月,台积电与茂迪签署认股结盟合约,正式入股太阳能电池大厂茂迪,以认购茂迪公司私募发行之普通股新股共7,532万股,认购之总金额约62亿元(约美金1.93亿元),掌握茂迪二成持股成为该公司最大股东。

(7)Stion:2010年6月,宣布旗下VentureTech Alliance公司投资美商Stion公司5000万美元(折合新台币约16亿元),并持有该公司约21%的股份,取得薄膜CIGS制程技术,双方并在技术授权、生产供应以及合作开发方面签订协议。

(8)太阳能方面:2009年12月,入股结晶硅太阳能电池茂迪,成为最大股东;2010年6月,入股薄膜太阳能电池厂Stion,取得CIGS(铜铟钾硒)制程技术,Stion授权并移转其CIGS薄膜制程给台积电,同时公司提供太阳能电池模组给Stion。在太阳能领域,公司同时发展结晶硅与薄膜太阳能电池。

(9)2011年4月,将太阳能事业独立分割为新公司-台积太阳能股份有限公司,基准日为8/1。 2015年8月,公司宣布旗下持股100%的台积太阳能,因业务发展已不具长期经济效益,于8月底结束工厂营运。

(10)2008年投资美国LED磊晶大厂普瑞光电(BridgeLux),BridgeLux开发出氮化镓上硅(GaN-On-Silicon)之LED技术,达每瓦135流明,为硅基板LED业界第一家具商品化等级效能的厂商。

(11)2011年4月,将LED事业独立分割为新公司-台积固态照明股份有限公司,基准日为8/1。

2014年台积电决定将台积固态照明的94%持股售予晶电。

(12)2008年投资设备大厂ASML,预计于2015年Q2~Q3处分ASML持股。 (13)2015年8月董事会通过收购台湾豪威控股公司100%股权。

由于篇幅原因,这里只介绍了上游知名的IC设计企业和中游的台积电,另外还有另一个代工厂和封测厂商,在以下的文章会分析,敬请期待。

在今年MWC2017上,中国大陆厂商大放异彩!华为P10双摄、OPPO的5X五倍无损变焦双摄像头、魅族的55W快充、汇顶的屏幕下指纹识别技术、展讯与Intel深入合作的移动SoC等等惊艳了整个展会。中国厂商好像已经全面崛起了!

OPPO 5倍无损变焦双摄像头技术

近两年随着国家半导体大基金的推动,大陆半导体产业链迅速布局,晶圆代工有中芯国际、封测有长电科技、芯片设计有华为海思展讯、存储有兆易创新、屏幕面板有京东方天马……

一切看起来都那么欣欣向荣。但MWC之外的其他展会上,智能手机已经不再是唯一核心,机器人、人工智能、车联网、辅助驾驶等等新领域,中国大陆还未给出任何前沿形象。

MWC大会(Mobile World Congress世界移动大会)是由GSM协会推出的一项展会,从1990年开办以来已经有27年的历史,不过刚刚开办时他的名字并不是现在的MWC。MWC的前身为3GSM大会,直到2008年4G开始出现,才改为现在的名字。

与他的名字一样,MWC关注的是与移动手机电信服务相关的产品,其中最受大家关注的就是——手机。但这项展会刚刚开办的前十几年里,会议的主角一直是sprint、和黄这一类的电信运营商,还有诺基亚、爱立信这种电信服务商。

随着智能手机的发展成熟,手机行业对整个电子行业的影响越来越大,对展会的需求愈发旺盛。MWC在2008年改完名字后便不用在全球各地到处轮转开办,从此一直驻扎在西班牙巴塞罗那,吸引着全球移动电信业者的目光。

而在MWC红火起来的前一年,即10年前的2007年,当时的电子展览盛会CeBIT、CES里,到处都是台湾地区的好消息。

Transcend创见发布的MP4 T.sonic 820,1.5寸的OLED屏惹人注目

华硕、宏碁的电脑笔记本新品;

威盛VIA打赢了Intel的专利官司,推出C7芯片联合产业链创造上网本新品;

联发科的手机交钥匙解决方案;

晨星MStar的MP4芯片,视频解码处理芯片占领电视、PC等等市场;

威盛、金士顿的16G超高容量存储条;

技嘉的主板,奇美、友达的全新屏幕技术……

整个台湾产业链到处开花,一片欣欣向荣,所有的展会上台湾人神气不已,那时候台湾产业链正在为创造了上网本市场而激动不已。新竹科技园吸引了全球最前沿的科技公司入驻,落地跟台湾产业链深入合作,好像台湾就要占领全世界了一样!

威盛C7-M处理器携台湾产业链打开上网本市场

与当年台湾业者的趾高气昂相比,当时中国大陆的深圳厂商、MP3业者等部分参展厂商因为专利问题遭到了驱逐,唯一的骄傲联想也没有给出亮眼的成绩。

可是智能手机时代来了,上网本市场没有软件系统支持,迅速被更优秀的平板电脑替代,台湾产业链被韩国、大陆产业链逐渐迎头赶上。

今天的大陆半导体产业链除了很有钱之外,与十年前台湾的半导体产业链在行业内的地位还有很大的差距。那时,台湾半导体产业链是全球半导体人才研发生产制造投资的核心。而今天大陆的只能算是半导体产业链半个资本的中心。

大陆半导体在技术上还有近五年的差距,诸多半导体业务的开展还极度依赖台湾产业链。台湾的台积电、联发科、富士康、友达、日月光、晨星、金士顿、威刚等半导体公司为支撑起大陆整个消费电子领域。虽然近些年大陆半导体自主能力逐步增强,但根本离不开台湾产业链的技术产品支持。

目前大陆火热的半导体投资潮所需的核心团队人才,基本都来自台湾。虽然新闻里到处都是台湾封锁与大陆半导体的合作,但仅限于技术投资领域,而且并不是所有领域都有限制。与韩国、日本等其他国家地区一样,都处于逐渐开放的状态。

其实与大家想象中的不同,台湾半导体及其他行业业者一直在大陆有着良好的投资、办厂、人才、技术等全方位的合作。合作范围之广程度之深,远远高于日韩欧美新加坡厂商。广东、深圳的第一批工厂全部来自于港商台商,台湾香港的电子厂鳞次栉比,所有常年出门务工的人对这些再熟悉不过。

目前台湾还保有IC设计领域未向大陆开放——这是台湾半导体最为擅长的领域,2016年全面台湾IC设计业产值达新台币6,715亿元,较前一年成长率达到13.3%。

而其他类似于面板、封测、闪存存储、晶圆制造等等领域都已经与大陆市场有着深入的合作交流。建厂、投资、人才培养面面俱到。

改革开放不久,广东遍地都是的台湾老板开的电子厂、磨具厂、马达厂、组装厂、印刷电路厂。2000年左右,金士顿、威刚都已经在苏州广州建厂,矽品、日月光等封测印刷电路制造厂商也形成完整产业链,富士康在大陆各地的渗透程度有目共睹。这些产业链的建厂历史都非常悠久,帮助大陆半导体从最初的一无所有、低端拼装到技术转移、中高端研发稳步迈进。

近些年,友达、联电、联发科、台积电等对核心技术产业链要求更高的行业,也逐步进入大陆办厂。这期间台湾业界对“技术外流”影响台湾产业优势的话题,在媒体频频出现,引起大陆民众反感,认为台湾过于防备大陆。但其实这是正常的产业布局规划研究。

大陆与台湾的产业链合作依然非常紧密,台湾产业链在人才技术国际化上的优势,大陆难以比拟。靠着大陆市场的崛起,台湾半导体在全球下滑的趋势下逆势上涨势头猛烈。

但智能手机时代已经开始没落,虽然近邻印度手机市场还能延缓一定的下滑压力,不过对于未来,现在的全盛都是假象。特别是大陆半导体市场。

未来市场会走向何方?现在还非常模糊。但与十年前一样,智能手机市场已经开始没落。全球各大电子展会都在研究机器人、AI、VR/AR、物联网等等各个领域,大陆市场目前对这些新奇的产物还完全不感冒。

大陆能不能持续保持在市场的中心位置?现有的成就不能代表未来,所有都还是未知数。

当年跟着台湾产业链一同雄起的,还有台湾国际电脑展(COMPUTEX Taipei),成为台湾人的骄傲。而今天大陆的乌镇世界互联网大会、全国双创周也是相当火热。

在CeBIT 2007上,德国总理默克尔还亲自出席并发表了演讲,这么多年过去了,默克尔还是德国总理,可是台湾的PC时代已经过去了。智能手机时代,HTC迅速崛起后又没落。

三周后CeBIT 2017就要在德国汉诺威开幕,与默克尔握过手的台湾品牌创始人们,这次还能排上座次吗?

但台湾并不像我们想象中那么弱势,台湾半导体接连几年的逆势上涨,已经证明了他深厚的实力。而大陆还处于从无到有的成长期,离不开台湾产业链的技术扶持。

未来,大陆还是严重依赖台湾,两者在半导体等各领域的产业链合作,将只会继续加深,这是谁也阻挡不了的。靠着两者的技术优势与市场优势,在下一个十年能否撑起真正的全盛?这是一个值得努力的方向。

责任编辑:Davia

【免责声明】

1、本文内容、数据、图表等来源于网络引用或其他公开资料,版权归属原作者、原发表出处。若版权所有方对本文的引用持有异议,请联系拍明芯城(marketing@iczoom.com),本方将及时处理。

2、本文的引用仅供读者交流学习使用,不涉及商业目的。

3、本文内容仅代表作者观点,拍明芯城不对内容的准确性、可靠性或完整性提供明示或暗示的保证。读者阅读本文后做出的决定或行为,是基于自主意愿和独立判断做出的,请读者明确相关结果。

4、如需转载本方拥有版权的文章,请联系拍明芯城(marketing@iczoom.com)注明“转载原因”。未经允许私自转载拍明芯城将保留追究其法律责任的权利。

拍明芯城拥有对此声明的最终解释权。

产品分类

产品分类

2012- 2022 拍明芯城ICZOOM.com 版权所有 客服热线:400-693-8369 (9:00-18:00)

2012- 2022 拍明芯城ICZOOM.com 版权所有 客服热线:400-693-8369 (9:00-18:00)