“华为禁令”成今年半导体链旺季“最大变数”?

58

58

拍明

拍明

原标题:“华为禁令”成今年半导体链旺季“最大变数”?

一、禁令背景与核心矛盾

禁令内容与升级

2020年实体清单:美国商务部将华为列入实体清单,限制其采购美国技术占比>25%的芯片。

2020年8月升级:将“技术占比”门槛降至0%,禁止台积电、三星等代工厂为华为生产任何芯片(即使使用非美国设备)。

2023年进一步收紧:限制第三方芯片转售(如高通4G芯片出口需逐案审批),并扩大对华为关联企业(如海思)的制裁范围。

半导体链旺季的典型特征

时间窗口:每年Q3~Q4为消费电子(如手机、PC)备货旺季,芯片需求占全年50%以上。

供应链压力:代工厂产能利用率超90%,晶圆、封装测试等环节供不应求。

核心矛盾:

代工厂产能分配:台积电、中芯国际需重新分配华为空出的产能(如5nm/7nm工艺),可能引发其他客户(如苹果、AMD)的抢单竞争。

材料与设备短缺:华为订单减少导致部分国产半导体材料(如光刻胶、硅片)需求下降,但高端设备(如EUV光刻机)仍依赖进口,禁令升级可能加剧设备交期延迟。

库存现状:据市场调研机构Counterpoint数据,华为手机芯片库存(如麒麟9000)预计在2023年底耗尽。

需求缺口:华为手机2023年出货量目标约4000万台(较2022年增长30%),但自研芯片产能归零,需依赖高通4G芯片(受出口管制)。

华为的芯片库存与需求缺口:

供应链的连锁反应:

二、禁令对半导体链各环节的直接影响

芯片设计企业

短期受益:高通、联发科等填补华为手机芯片空缺,但4G芯片利润较5G芯片低30%~40%。

长期风险:过度依赖单一客户(如小米、OPPO)可能导致议价权下降。

业务萎缩:海思营收从2020年的82亿美元(全球第10)暴跌至2022年的15亿美元,研发团队从7000人缩减至约3000人。

技术路线转向:聚焦汽车芯片(如智能座舱SoC)、AI芯片(昇腾系列),但需依赖中芯国际14nm工艺,性能较国际主流(如英伟达H100)落后2~3代。

华为海思:

其他设计公司:

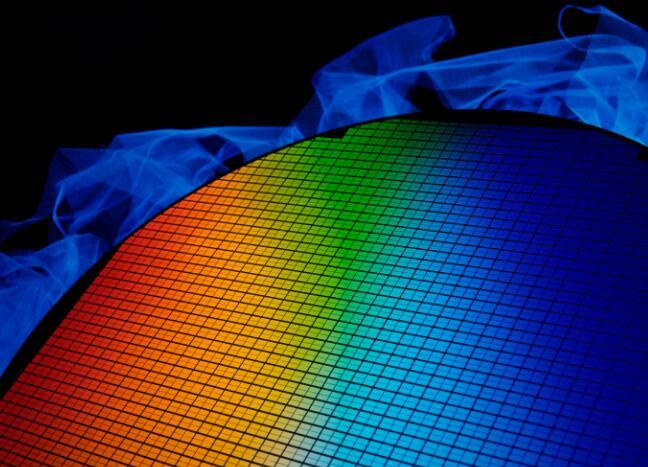

晶圆代工厂

国产替代机遇:承接华为14nm/28nm芯片订单(如物联网芯片),但受限于设备禁运,扩产速度缓慢(2023年新增产能仅3万片/月)。

产能调整:华为订单占比从2019年的14%降至0%,7nm/5nm产能转向AMD、英伟达,但2023年受PC/服务器需求下滑影响,产能利用率从95%降至85%。

台积电:

中芯国际:

封装测试企业

订单波动:华为订单占比从2019年的10%降至约3%,但通过拓展汽车电子、AI芯片封装业务,2023年营收仍保持10%~15%增长。

长电科技、通富微电:

半导体材料与设备

交付延迟:ASML的DUV光刻机(用于28nm及以上工艺)交期从6个月延长至12个月,影响中芯国际、华虹的扩产计划。

国产替代加速:国产光刻胶(如南大光电ArF)、硅片(沪硅产业12英寸)逐步导入中芯国际、华虹等产线,但高端材料(如EUV光刻胶)仍依赖进口。

材料端:

设备端:

三、禁令对半导体链旺季的“变数”分析

短期变数:需求侧的“华为空缺”与“替代效应”

华为逆势增长:华为智能汽车解决方案(如MDC平台)2023年营收预计达50亿元,带动功率半导体(IGBT、SiC)、MCU需求,但与消费电子旺季关联性较弱。

华为份额转移:2023年Q2华为手机全球份额从2020年的15%降至2%,空出的高端市场(>600美元)被苹果(65%)、三星(20%)瓜分,中低端市场(<300美元)由小米、传音等填补。

芯片需求分化:5G芯片需求增长放缓(2023年预计增长10%,低于2022年的30%),但4G芯片因华为采购受限而供过于求。

手机市场:

汽车电子:

长期变数:供应链的“去华为化”与“区域化重组”

先进制程受限:中国7nm及以下工艺研发受阻,但成熟制程(28nm及以上)扩产加速(2023年新增产能占全球40%),满足物联网、汽车电子需求。

美国主导的“芯片四方联盟”(Chip 4:美国、日本、韩国、中国台湾)加速技术封锁,但中国通过《芯片和科学法案》补贴本土企业,2023年半导体设备国产化率从20%提升至35%。

全球供应链重组:

技术路线分化:

四、对半导体链企业的直接建议

芯片设计公司

多元化客户:减少对单一客户依赖,拓展汽车、工业控制等非消费电子领域。

技术差异化:聚焦RISC-V、Chiplet等开源架构,降低对美国IP授权的依赖。

晶圆代工厂

产能灵活调配:预留10%~15%产能应对突发订单(如华为禁令解除后的需求反弹)。

投资成熟制程:28nm及以上工艺仍占全球芯片需求70%以上,优先扩产高毛利产品(如电源管理芯片、CIS)。

材料与设备企业

加速国产替代:与中芯国际、华虹等联合攻关,争取2025年前实现28nm工艺全链条国产化。

区域化布局:在东南亚、欧洲设厂,规避地缘政治风险。

五、总结与直接结论

禁令的短期影响

旺季需求疲软:华为禁令导致5G芯片需求增长放缓,叠加全球消费电子需求下滑,2023年半导体链旺季或呈现“旺季不旺”特征。

供应链重构加速:代工厂、材料企业加速去美化,但高端环节(如EUV光刻机)仍受制于人。

禁令的长期影响

技术代差扩大:中国在先进制程(7nm及以下)与美国的差距可能从3年扩大至5年以上。

市场格局分化:全球半导体市场形成“美国技术主导的高端市场”与“中国主导的成熟制程市场”双轨格局。

对企业的核心建议

短期策略:优先保障现金流,削减非核心研发支出,聚焦高毛利产品。

长期策略:加大成熟制程投资,布局第三代半导体(GaN、SiC),探索Chiplet等异构集成技术。

最终结论:华为禁令已成为2023年半导体链旺季的最大不确定性因素,其影响不仅限于华为自身,更引发全球供应链的连锁反应。企业需通过技术多元化、区域化布局和成熟制程扩产,在变局中寻找结构性机遇。

责任编辑:David

【免责声明】

1、本文内容、数据、图表等来源于网络引用或其他公开资料,版权归属原作者、原发表出处。若版权所有方对本文的引用持有异议,请联系拍明芯城(marketing@iczoom.com),本方将及时处理。

2、本文的引用仅供读者交流学习使用,不涉及商业目的。

3、本文内容仅代表作者观点,拍明芯城不对内容的准确性、可靠性或完整性提供明示或暗示的保证。读者阅读本文后做出的决定或行为,是基于自主意愿和独立判断做出的,请读者明确相关结果。

4、如需转载本方拥有版权的文章,请联系拍明芯城(marketing@iczoom.com)注明“转载原因”。未经允许私自转载拍明芯城将保留追究其法律责任的权利。

拍明芯城拥有对此声明的最终解释权。

产品分类

产品分类

2012- 2022 拍明芯城ICZOOM.com 版权所有 客服热线:400-693-8369 (9:00-18:00)

2012- 2022 拍明芯城ICZOOM.com 版权所有 客服热线:400-693-8369 (9:00-18:00)