半导体超级交易即将诞生,恩智浦和高通是否强强联手

439

439

拍明

拍明

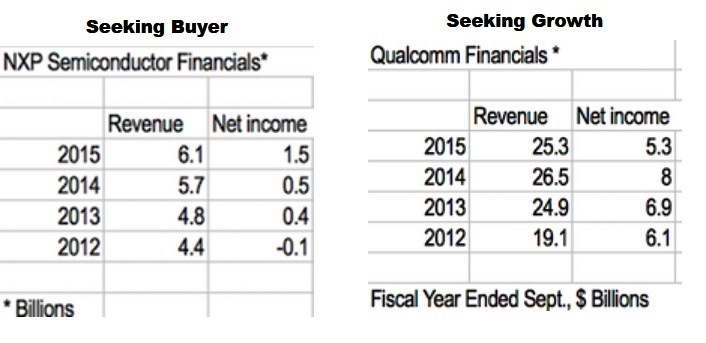

市场传言,Qualcomm收购NXP Semiconductor的洽谈已经接近成交。但是,这桩交易对Qualcomm来说真的有意义吗?

在过去,企业收购案是悄悄关起门来谈、严防死守消息泄漏给任何新闻媒体的事情,现在似乎并非如此──整个半导体产业几个星期前就已经得知,高通(Qualcomm)想要收购恩智浦半导体(NXP Semiconductor),而且确定的消息可能本周就会公布。

一旦这桩收购交易成功,高通据说将在一夜之间变成全球最大的车用半导体供货商,以及仅次于英特尔(Intel)与三星(Samsung)的全球第三大芯片业者;而近两年来,随着各家厂商亟欲在日益成熟的产业领域提升竞争力,IC产业的“整并疯”越演越烈。

高通想收购恩智浦半导体的讯息,最开始是从《华尔街日报(Wall Street Journal)》在9月底的一篇报导传出,指收购价格可能高达300亿美元;但收购目标──恩智浦之市场价值已经超过360亿美元。

分析师们表示,这意味着如果高通真的想买恩智浦,就得准备好拿出370亿美元到400亿美元的现金;这个金额将会让安华高(Avago)收购博通(Broadcom)的370亿美元以及软银(SoftBank)收购安谋(ARM)的300亿美元相形失色。

但收购价格到底多少也许不是问题,投资者与股东已经藉由让两家公司的股价上扬来表达对这桩交易的赞成,认为收购案对两家公司都有利。对高通来说,收购可望带来更多元化的营收,在更具潜力的车用市场扩展版图,同时远离尽管繁荣但也多变的消费性电子市场。

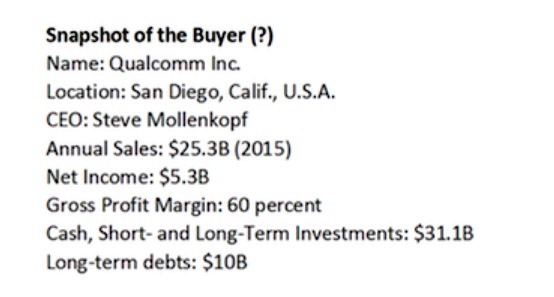

高通的财务现况(来源:Qualcomm)

这两家公司市值的增加是否来自信息炒作?这是个在今日繁盛且现金充溢的企业环境几乎不会有人提出的疑问;特别是有很多美国企业,有数千亿美元现金被锁在海外账户,产生的利润非常有限。而金融业者与分析师也对更大规模的收购交易推波助澜,鼓励企业用现金来进行收购;在这种环境下,炒作或是出于自负的行为都无法排除。

甚至从恩智浦的市场价值可看出些许端倪,该公司光是在过去一年的身价就飙涨43%,其中有很大一部分增加的比例是从9月29日《华尔街日报》上的收购讯息曝光后。

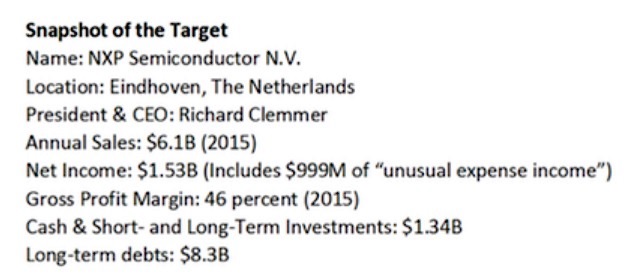

恩智浦的财务现况(来源:NXP)

这桩交易或许能为恩智浦总裁暨执行长Richard Clemmer漫长的职业生涯又添一笔功绩,今年64岁的他主导或参与了不少产业界有趣的收购与业务分割案件;在另一方面,高通执行董事长Paul Jacobs以及执行长Steve Mollenkopf,也能为个人履历加上令人钦佩的纪录。

高通-恩智浦的收购交易与其他产业规模更大的合并案并没有什么不同──就在几天前,美国电信业者AT&T宣布以854亿美元收购媒体集团时代华纳(Time Warner),该金额是据说将会成为半导体产业史上最大规模之高通-恩智浦交易的一倍以上。

高复杂性的整并任务

一旦收购案尘埃落定,高通就得面对残酷现实,首当其冲的就是合并一家本身也还在消化大型收购案的欧洲半导体厂商之复杂任务──恩智浦半导体在去年12月才刚完成以120亿美元收购美国IC设计业者飞思卡尔(Freescale)的交易。

恩智浦整合飞思卡尔的工作到今天都还在进行,而且可能还需要经过几年的时间才能完成;该公司在呈交给美国证券交易委员会(U.S. Securities and Exchange Commission)的一份报告中提及:“这桩合并案牵涉两家过去各自独立运作、主要办公据点分处在两个不同区域的企业整合;我们正投入大量的管理注意力与资源来整合公司…”

该档案指出:“我们预期完整的合并程序需要花几年的时间,一开始将集中焦点在管理阶层与程序的整并。相关工作正在我们所有的产品线与支持功能单位进行中,可能将为期数年的整合行动包括但不限于──品牌、产品与供货商选择的协调,以及系统整合与供应链的整合。”

如上述的警告声明通常被隐藏在企业呈交给主管机关的报告中,而且不太会被舆论注意到。高通应该也知道,要合并一家拥有不同业务模式、企业文化,以及所处市场有着完全不同动能的公司,是一桩不得不面对的艰难任务。

此外高通也将因为收购而进入自身经验有限的市场领域,并从一家无晶圆厂IC设计公司,变成在世界各地都有制造据点的IDM厂商。历史将如何评断这桩收购案?高通的投资人们是否会看到收购交易带来的回报是值得的?

卖方与买方的不同立场

想把自己用高价卖给高通的恩智浦,要面对的挑战似乎轻松得多。

恩智浦半导体的前身,是在2006年从飞利浦电子(Philips Electronics)透过与股权投资者的复杂协议独立而出的飞利浦半导体(Philips Semiconductor)。Clemmer先前曾是股权投资者的一员,在2009年担任恩智浦执行长一职,在2010年让公司股票上市,并从那时候推动了多次组织重整、业务部门独立以及收购交易。

尽管在数个半导体应用市场(汽车、数字连网以及安全身分认证)占据领导地位,恩智浦仍需要透过收购来扩展更大的市场版图,或者把自己变成一个更大买主之收购目标。

目前恩智浦的负债仍然庞大(在截至7月3日的财务年度为83亿美元),而且在完成对飞思卡尔的收购之后,无力再承担更大规模的收购交易;于是不可避免的结论是,恩智浦与另一家专长不同技术领域的更大厂商合并、或把自己卖给对方。

高通则是毫无疑问已经准备发起一桩大规模收购案好一段时间;该公司的芯片业务营收成长率面临衰退,尽管IP授权业务仍然利润丰厚、持续成长。高通的CDMA技术部门在2015财务年度营收缩水了8%,从上一年度的186亿美元变成172亿美元;同时间其IP授权业务从76亿美元成长到80亿美元,但在中国却遭遇IP授权方面的挑战。

所以,收购恩智浦是如何能缓冲消费性电子业务为高通带来的变动?这桩交易会是高通运用资金的最佳策略吗?

让我们从高通如果收购恩智浦可以得到什么开始──高通将合并一家因为收购了飞思卡尔而在全球车用半导体市场排名第一的供货商;在2015年,恩智浦半导体营收达到61亿美元、利润为15亿美元,两者都是因为加计了在去年12月完成合并的飞思卡尔营收。

不过恩智浦在2015年也有近10亿美元的非经常性支出,意味着该年度公司的净收入可能出现大幅降低,更接近之前一年的5.39亿美元。2016年,合并后的恩智浦-飞思卡尔营收运转率(revenue run rate)估计为近95亿美元,约是高通营收的三分之一,但这是一个很大缺点。

恩智浦并不是高通的最佳抉择

高通与恩智浦这两家公司的获利来源相当不同,他们或许所处市场领域不同,而消费性无线市场以及车用IC市场的成长前景也不太相同。

高通在截止于2015年9月28日的财务年度营收为253亿美元,较上一年度的265美元减少,预测2016财务年度还将进一步下滑至232亿美元;不过高通的获利能力仍然很强,过去四年的毛利率都在60%~63%的范围之内,是产业界高水平的表现。

恩智浦的毛利率表现稍差,每年约在46~47%;相较于其他同业,英特尔(Intel)的毛利率在59%~65%,Nvidia为52%~56%,德州仪器(TI)为50%~58%,亚德诺(ADI)为64%~66%。不过欧洲的几家半导体厂商毛利率表现还更落后,例如英飞凌(Infineon)为34%~38%,意法半导体(STMicroelectronics)为32%~34%。

收购恩智浦显然将拖累高通的获利表现;但在此同时,有关于这桩交易最令人担忧的部分,并不会包括高通的融资能力。目前高通手上有超过300亿美元现金与短期、长期投资,也能轻易从银行与投资者取得额外资金;换句话说,高通收购恩智浦所需的财力毋庸置疑。

但更艰难的问题还是得回到这桩交易的正当性,收购案真的对高通有意义吗?瑞穗证券(Mizuho Securities)的分析师认为,收购案将让高通在未来成为全球第一大端对端车用半导体供货商,这是有意思的、但并非必要的有利目标。

如果高通的目标是跨足新市场,该公司也可以考虑收购例如德州仪器等更大的目标,其他的潜力候选人包括安森美半导体(ON Semiconductor,编按:才刚宣布完成收购Fairchild)、赛灵思(Xilinx)以及Nvidia。

2016全球半导体Top20

IC Insights日前公布2016年第一季全球半导体厂商营收前二十大排行榜,台湾晶圆代工业者台积电、联电,IC设计业者联发科皆榜上有名。

市场研究机构IC Insights日前公布2016年第一季全球半导体厂商营收前二十大排行榜,包括8家美商、3家日商、3家台商、3家欧洲厂商、2家韩国厂商,以及一家新加坡业者;而这些厂商中有7家的第一季营收衰退幅度达到二位数。

在最新的全球前二十大半导体(包括IC以及光电元件-感测器与离散元件)厂商中,有3家是纯晶圆代工业者(台积电、GlobalFoundries与联电),6家是无晶圆厂IC供应商;而若将纯晶圆代工业者排除在外,美国IDM厂安森美(ON Semiconductor)、中国无晶圆厂IC设计业者海思(HiSilicon)以及日本IDM厂商夏普(Sharp),将分别以8.17亿美元、8.10亿美元与8亿美元的季营收挤进18~20名。

IC Insights的排行榜将晶圆代工业者包含在内,是因为该排行榜是看半导体供应商营收排名、并非市占率排名;而该机构也了解,晶圆代工业者营收在某些状况下会被重复计算,但有鉴于该报告的阅读对象包括半导体设备、材料供应商,若排除晶圆代工业者会让排行榜有所缺失,因此以加注的方式将代工业者也纳入其中。

整体看来,2016年第一季全球前二十大半导体供应商的营收较去年同期减少了6%,而整体半导体产业营收同时间则是衰退了7%;但6%的衰退幅度已经算是很温和,在前20家厂商中,有7家厂商第一季营收较去年同期呈现二位数字衰退,其中甚至有3家的营收衰退幅度超过25%,以记忆体供应商美光(Micron)与SK海力士(SK Hynix)表现最差。

2016年第一季,全球营收前二十大半导体供应商有半数营收达到20亿美元以上,而季营收至少要有8.32亿美元,才能挤进前二十名。

值得一提的是,在2016年第一季的全球前二十大半导体供应商排行榜中有一位新晋者──美国无晶圆厂IC供应商AMD;该公司第一季营收与去年相较衰退了19%,来到了刚好能挤进第二十名的8.32亿美元,而该数字只有AMD在2013年第四季时营收15.89亿美元的一半左右。

虽然AMD今年首季表现不佳,日本业者夏普则是在本季跌出全球二十大半导体供应商排行榜的业者;夏普第一季营收与去年同期相较,衰退幅度高达30%。

为了呈现实用的比较,IC Insights的排行榜将已经宣布合并、但尚未完成合并的半导体业者营收也加总处理;例如虽然英特尔(Intel)对Altera的合并是在2015年12月才完成,Altera的2015年第一季营收(4.35亿美元)仍并入英特尔当季营收(116.32亿美元)中,成为上表中的120.67亿美元。博通(Broadcom Ltd.;Avago与Broadcom合并之后的公司)、恩智浦(NXP,与Freescale合并),以及GlobalFoundries (结合IBM半导体业务)也是相同处理方式。

而在IC Insights的全球前二十大半导体供应商排行榜上,还有个“异数”──苹果(Apple);因为该公司所设计的处理器芯片只使用于自家品牌产品,并没有销售给其他系统业者。

苹果的客制化ARM架构处理器在2016年第一季的销售价值达到13.90亿美元,较去年同期增加10%;该公司的处理器自2007年以来应用于13款iPhone,自2010年以来应用于12款iPad平板电脑,以及iPod多媒体播放器、Apple Watch智能手表与Apple TV等装置。

最新一代的苹果处理器──64位元A9,首先应用于2015年9月推出的iPhone 6s/6s Plus智能型手机,接下来也进驻2016年3月上市的iPhone 6SE;该款处理器是委托纯晶圆代工业者台积电(TSMC)以及三星(Samsung)的晶圆代工部门生产。

英特尔在2016年第一季稳居全球半导体供应商龙头,该公司当季营收比排名在后的三星多出了40%;该数字在2015年第一季时为29%。在排行榜上名次进步最多的厂商是结合了Avago与Broadcom两家公司的新博通,以及Nvidia;两家公司在2016年第一季的排名,都比2015年同期进步了三位。

而随着半导体产业整并风潮持续,包括在今年完成合并的案件(如Microchip合并Atmel)以及更多可能发生的案例,IC Insights预期全球前二十大排行榜单,仍会随着产业迈向成熟的步伐在接下来几年出现大幅变动。

责任编辑:Davia

【免责声明】

1、本文内容、数据、图表等来源于网络引用或其他公开资料,版权归属原作者、原发表出处。若版权所有方对本文的引用持有异议,请联系拍明芯城(marketing@iczoom.com),本方将及时处理。

2、本文的引用仅供读者交流学习使用,不涉及商业目的。

3、本文内容仅代表作者观点,拍明芯城不对内容的准确性、可靠性或完整性提供明示或暗示的保证。读者阅读本文后做出的决定或行为,是基于自主意愿和独立判断做出的,请读者明确相关结果。

4、如需转载本方拥有版权的文章,请联系拍明芯城(marketing@iczoom.com)注明“转载原因”。未经允许私自转载拍明芯城将保留追究其法律责任的权利。

拍明芯城拥有对此声明的最终解释权。

产品分类

产品分类

2012- 2022 拍明芯城ICZOOM.com 版权所有 客服热线:400-693-8369 (9:00-18:00)

2012- 2022 拍明芯城ICZOOM.com 版权所有 客服热线:400-693-8369 (9:00-18:00)